在金融市場怎麼「撿便宜」

不管你用哪一種投資方式,當累積了5萬、10萬元或更多錢時,請記住:這一小桶金是你未來滾出更多桶金的「本錢」。你用同樣方式、但提高投入金額,繼續原有的投資;但有另一個方法可以加快「錢滾錢」的速度,那就是先「按兵不動」,把錢存在銀行或先放在保本但可隨時領取的工具上,暫時不動用,等待市場出現好買點時,進場撿便宜,此時就有機會賺取超額的利潤。

舉例來說,每年百貨公司換季出清、5月母親節特賣、10月週年慶等檔期,平常少有折扣的正品此刻都會打折出售,還有消費滿額贈禮方案,精打細算的人只要事先做功課,等時間一到、相準目標快速下手,不僅賺到折扣價差,還能賺到滿額贈品。

同樣地,金融市場也會有這種難得的「撿便宜」良機,通常是因為突發性的重大利空,像日本311大地震的隔周,歐、美甚至台灣的股市皆重挫;或者是因為大環境不佳,像2008年爆發金融海嘯,許多國家景氣由盛而衰,金融市場出現大幅度下修,各國股市大跌超過3、5成者不在少數。

耐心等待好時機

從景氣變化找買點

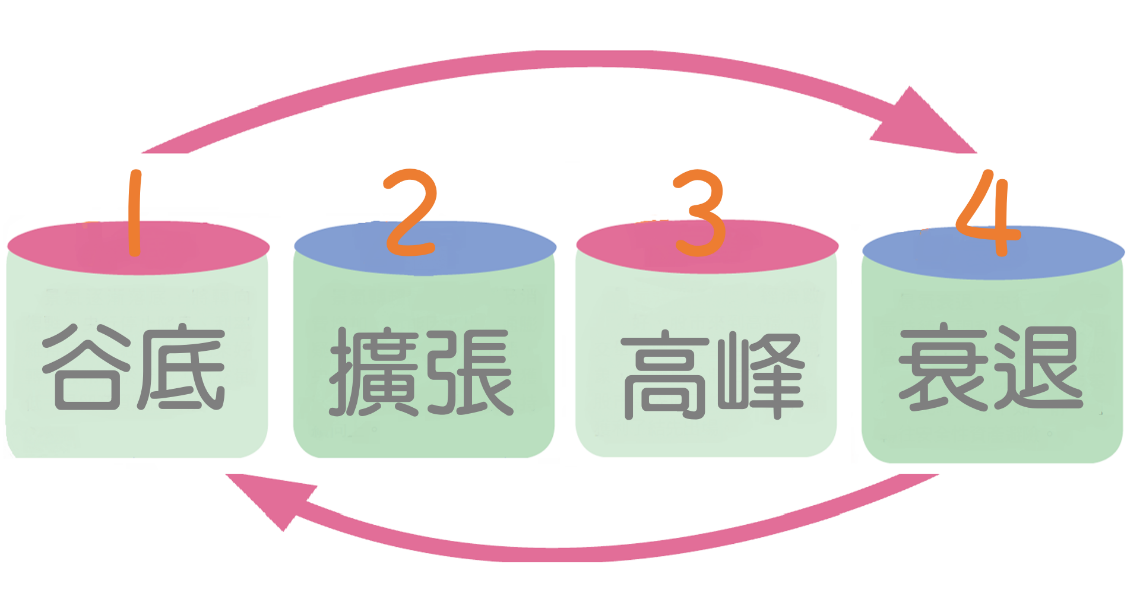

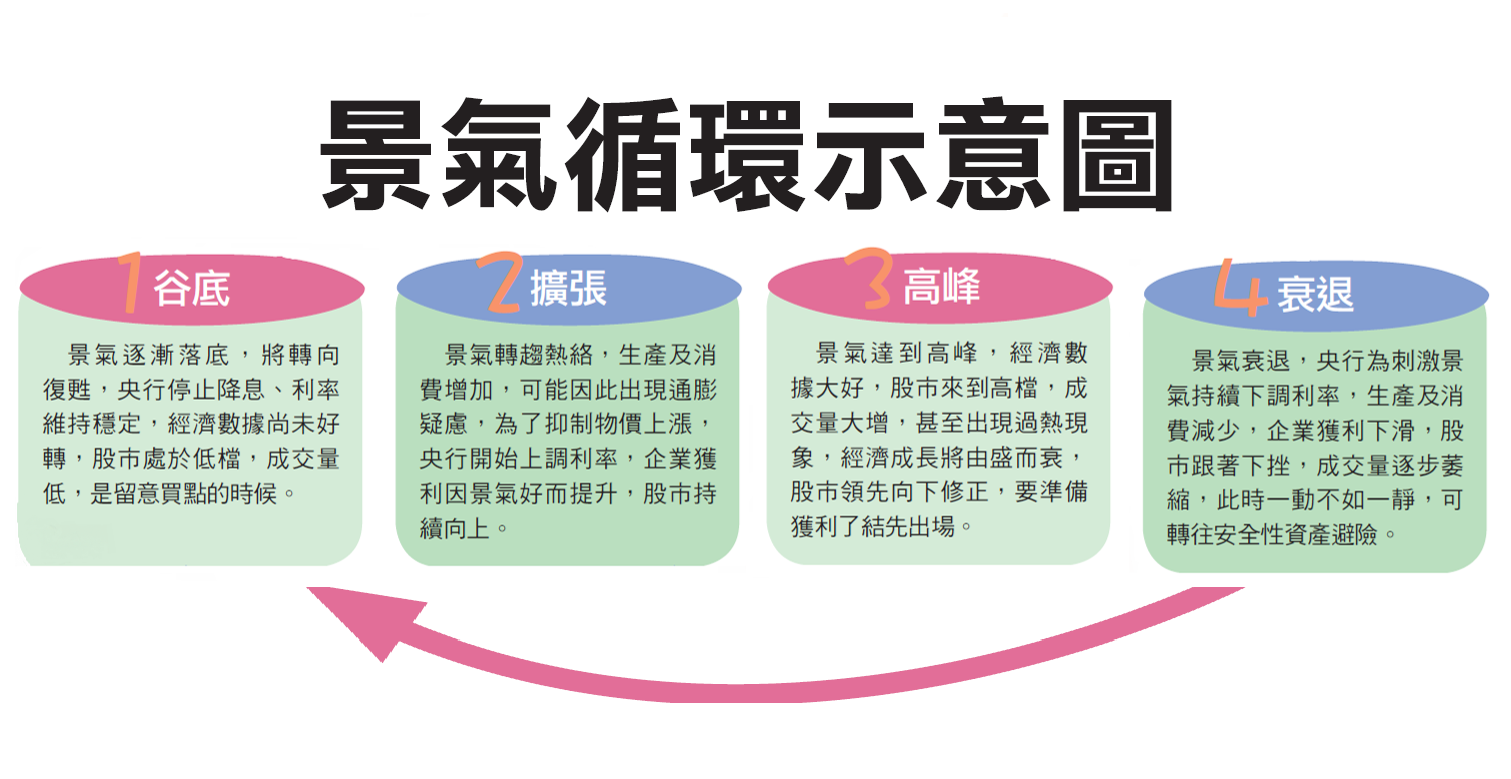

突如其來的利空難以事先預測,但大環境的景氣好壞卻有跡可循。就像1年有4季更迭,景氣也有循環,從谷底慢慢復甦、擴張,來到高峰後邁入衰退,到了谷底後再重覆同樣的循環。當景氣衰退時,企業生產力降低、民眾削減消費支出,失業率通常會處在高檔。

個別股票的表現,則會因產業及企業營運狀況而有所差別,當然大環境的景氣變化也影響重大。當景氣衰退時,企業獲利不佳,股市難免受壓抑;景氣好,股市也同步向上,個股更有表現機會。至於基金大多也是投資企業,因此績效好壞也跟景氣脫不了關係。

景氣好不好,最簡單的方法就是從日常生活中去感受,經濟數據也會透露玄機,台灣常用的指標是「經濟成長率」及「景氣對策信號」。主計處會定期公布台灣每季的經濟成長數字,如果持續出現正數,代表景氣向上;經建會每月也會公布景氣對策信號,除了分數外,還以五個燈號來表現:紅燈代表景氣熱絡,綠燈代表景氣穩定,藍燈代表景氣低迷,黃紅燈及黃藍燈則是注意燈號,要觀察後續景氣是否出現轉向。

其他國家也會公布自己國家的經濟成長數字,IMF(國際貨幣基金)等國際機構則是定期公布全球及各區域過去的經濟成長數字及未來預測值,新聞媒體上都看得到相關報導。

景氣低檔、成交量萎縮

進場買股票撿便宜

景氣與股市基本上是正向連動,但股市的反應會領先景氣,等到經濟數據顯示景氣好轉時,通常股市已經先漲一波了;反之,當景氣從高檔才要開始下滑,股市也會領先下跌。像2008到2009年,台灣經濟成長率連續幾季出現負值,直到2009年第4季才出現正成長。但台股加權指數在2008年11月時出現3955最低點後,隔年3月就展開大反彈,比經濟成長率由負轉正的時間早了好幾個月。

因此,當經濟數據還在低檔,而台股指數已下跌一段時間,累積不小跌幅時,可再搭配觀察成交量變化來確認底部。過去台股幾波低點都出現800億元以下成交量,且持續數個月,當投資人心態悲觀,不願進場,就可開始留意買點。

如果投資人平常有做功課,預先列好「購物清單」,持續關注個股的基本面狀況,了解股價歷史走勢,好買點一出現自然會知道。像金融海嘯期間很多個股都出現多年難得一見的超低價,台積電(2330)最低來到36.4元、中鋼(2002)19.2元、台塑(1301)41.4元。只要公司的競爭力、基本面沒有變差,碰到這種股票「落難」的時刻,就是撿便宜的好機會。

搭配單筆投資

趁低檔擴大基金獲利

至於基金,因為股票型、債券型……類型很多,不同國家或產業所處的景氣位置也不相同,所以單筆投資難度較高。

如果對市場趨勢判斷沒那麼有把握,可以「以定期定額為主,單筆投資為輔」的投資方式,把基金定期定額報酬率當作加碼的判斷基準—當股市下跌、定期定額報酬率下跌達30%時,就是單筆加碼買進的時機。

此時可將先前獲利出來而「按兵不動」的那份資金分成幾批,當達到低檔加碼點時,先投入第1筆資金,等定期定額加上第1次單筆買進的投資報酬率又跌到加碼點時,再投入第2筆資金,以此類推。藉由這樣的逢低加碼方式,降低基金單位成本,等未來景氣走揚,報酬率回升的速度也會比別人快許多,風險也較低。

延伸閱讀:

《避險前先認清風險屬性》

《中美貿易大戰 今年內不影響台灣景氣》

《不怕市場回檔 4條件安心加碼》

$$