高殖利率股該搶買嗎?未必!今年配息一定要注意的5個要點

高殖利率股該搶買嗎?

參與除權息 別貿然接刀子

每年的年中是台股除權息旺季,不少散戶會在企業公告配息後搶買高殖利率股,然而高殖利率真的是獲利的保證嗎?以存股角度來看,參與除權息時又該注意什麼?

高殖利率是許多投資人追逐的標的,然而,高殖利率就是好,低殖利率就是不好嗎?未必!大股東和小散戶的想法也不見得相同。

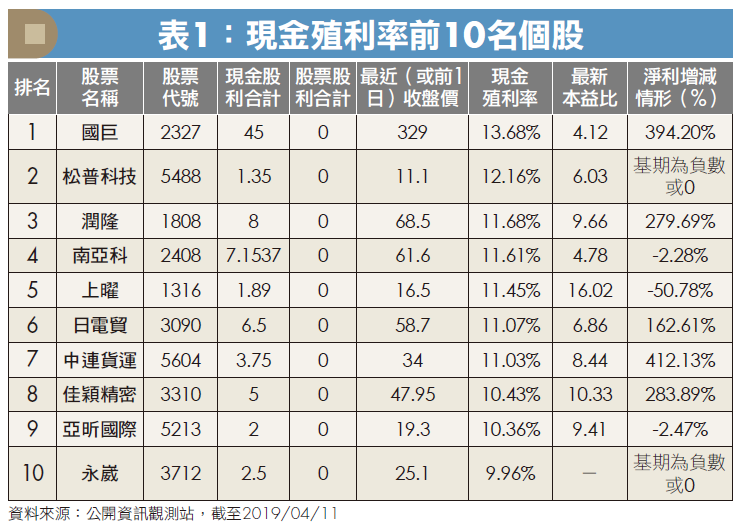

首先我們來看看表1,截至2019年4月11日已公告配息的上市、上櫃公司,現金殖利率最高的前10名介於9.96%~13.68%,相當於1年期定存利率1.3%的7.6倍以上,這是多麼吸引人的殖利率,若依照常人的概念,肯定是人人喊搶的股票吧!然而,小散戶和大股東的搶進或持有動作是否相同呢?

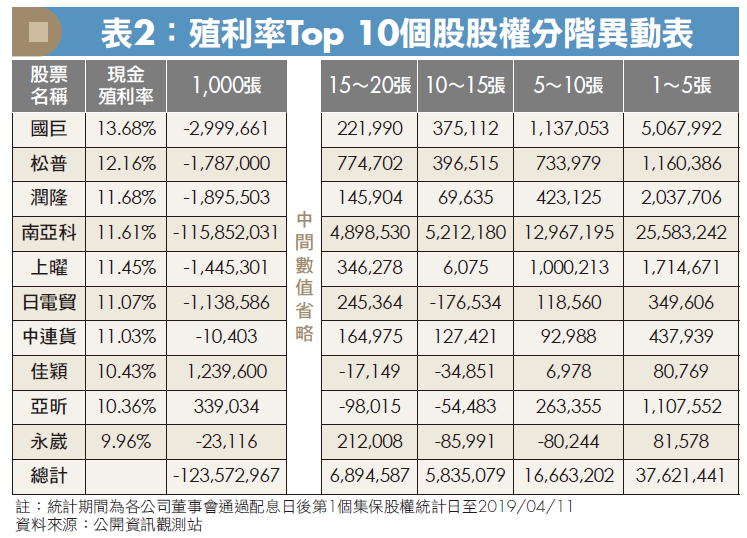

我們來繼續看看表2,從這些公司董事會通過配息日後第一個集保股權統計日(通常為週五),截至4月11日為止,這10家公司持股1,000張以上大股東累計減少12.3萬張股票;排除南亞科(2408)在2月27日實際註銷庫藏股50,061張,上曜(1316)可轉債轉換普通股增加111張,持股1,000張以上大股東減少總數約7.3萬張,而持有20張以下的小股東累計增加約7萬張股票。由此可看出,千張以上大股東持有的股票,幾乎都被持有20張以下的小股東給吸納了。

高股息未必有高成長

買景氣循環股要小心

大股東賣股當然有很多種理由,有可能是對外來景氣的展望看法,或是稅負的考量等因素,但是總結來說,小股東總是容易被高股息吸引進場,那麼面對高股息我們又要注意什麼呢?

觀察1 我們首先把這10檔股票丟到算利方程式裡分析(見P.80),發現其中有8檔今年前3個月累計營收比2017年前3個月衰退,而且有4檔營收衰退達到8成以上,這時候進場會不會撿到掉下來的刀子呢?所以我們買進高殖利率股時,要特別注意是否正在買進大幅衰退的景氣循環股,這種股票不是不能買,而是要買在景氣谷底開始爬升時,不要選在還不知道底部在哪裡時貿然進場接刀。

觀察2 這10檔股票裡有9檔的價格高於近10年的均價,而且有2檔(潤隆1808、松普5488)高於均價以上2個標準差,未來下跌的機率非常大。

觀察3 目前有5檔個股的股價在近5年平均EPS的20倍以上,已經屬於昂貴價格,風險不低。

觀察4 依據近5年變異係數分析,除了中連貨運(5604)較為穩定外(一般定存股5年變異係數在9以下),其他個股都屬於波動很大的景氣循環股,並不適合在高價的時候進場,畢竟一旦景氣滑落(況且這些個股的營收確實滑落了),股價修正的幅度將會很大。

觀察5 從分析結果也能發現,這些個股近5年的股本變動比率也非常高,以國巨(2327)而言,股本減資達到80.9%,南亞科也減資達到87%,而潤隆股本也增加74%。股本大幅度變動的公司通常較擅長財務操作,很多大幅減資的個股容易暴漲暴跌,要介入不可不慎。

想參與今年配息

注意5個要點

看過以上實例的分析說明,你一定會問我,到底要怎麼選擇呢?我歸納出以下5個要點:

1.現金流穩固:近10年平均現金殖利率>5%。這個條件的前提是,EPS要大於配發的現金股息,而不是像遠傳(4904)一樣拿資本公積出來配發。為什麼要看10年呢?因為看10年可以囊括金融海嘯時期,便能知道這檔股票是否屬於景氣循環股。

2.護城河強大:具有獨占利基或龍頭地位。公共事業通常具備獨占的特性,有如擁有護城河,而像台積電(2330)這種技術領先的公司,在業界也有一定程度的護城河。製造業往往因為可大量生產的特性,如果不具備無可取代的優勢,往往容易淪為殺價競爭的紅海產業。要了解個股是否具有獨占利基或是護城河,就得對個股產業有一定的了解,而最好的方式就是先去公開資訊觀測站調閱年報資料,裡面通常會揭露個股的產業類別、競爭對手和市占率等相關資訊,避免買了股票卻不曉得這家公司到底在做什麼。

3.獲利能力穩定:近10年每年穩定獲利。歷年的EPS最好能夠大於1元,且毛利率高於20%以上,同時本業要能夠賺錢,業外投資也要穩健,不可嚴重影響公司營運,月營收還要維持穩定,若營收大起大落,並不適合長期投資。

4.股利穩定:連續10年股利發放政策波動小。一家公司在產業成熟期,因為沒有什麼成長空間,若沒有投資需求,通常會把賺的錢分配給股東;若是處在產業成長期的公司,則會用盈餘轉增資的方式把錢保留下來,這也是可以接受的。

5.進場價位低:低於合理價才值得買。最後,想參與今年配息的朋友,建議避開有以下3種狀況的公司:

公司營運及獲利衰退、股價大跌;

公司獲利來自於認列一次性收益;

公司當年度有減資。畢竟上市櫃公司裡有那麼多好標的,沒必要急著去撿掉下來的刀子,免得領了股息,卻賠了價差。