小資族必看!3000 元也能成為包租公,還能每年「領 4 次」配息!

房地產 VS 股票:

買房花 5 個月,買股花 5 分鐘

房地產跟股票都是投資標的,有趣的是,9 成的投資者在決定購買房子之前,會先看數十間案件,針對附近的生活機能、交通、格局、採光甚至是鄰居,都會進行深入了解,然而對於買賣股票,9 成的人下單買進之前只花了幾分鐘......諷刺的是逛大賣場買電腦,會事先上網查一下評價、性能等等,選擇 3C 產品花費的時間還比股票多。

房地產的特性:「價格下跌也不會斷頭」,買房的人幾乎都要跟銀行借錢,大致上房子總價的 8 成是貸款金額,在股市如果要借錢會運用到「融資」,兩者都有財務槓桿的情況下,股票風險較大,因為股價一旦暴跌很容易需要補繳保證金,否則就會被斷頭賣在低點,損失的金額會讓投資者欲哭無淚阿。

但在房地產,除非是沒有正常繳房貸,否則房子市價下跌也不會遭到銀行拍賣,自住者亦不會因為跌價也驚慌賣出屋子,同樣都有槓桿,安全性卻大不同,房產安穩許多。

只要 3000 元就能讓你成為包租公

大多數的人終究一生都想要有一間自己的房子,房屋讓我們有歸屬感和家庭的溫暖,但有些人也會利用房地產投資,賺取租金或價差,不論是想買房自住亦或投資,都是需要一大筆金。

在周星馳的電影《功夫》當中,包租婆只要在家翹腳喝茶,房租就源源不絕的流進口袋,羨煞了許多人,我們也想當包租公,但卻沒有太多的本金怎麼辦 ?在這篇文章與您分享:房地產信託(REIT),讓你小錢也能坐擁房地產。

投資房地產的方式有 2 種

(一) 實體擁有

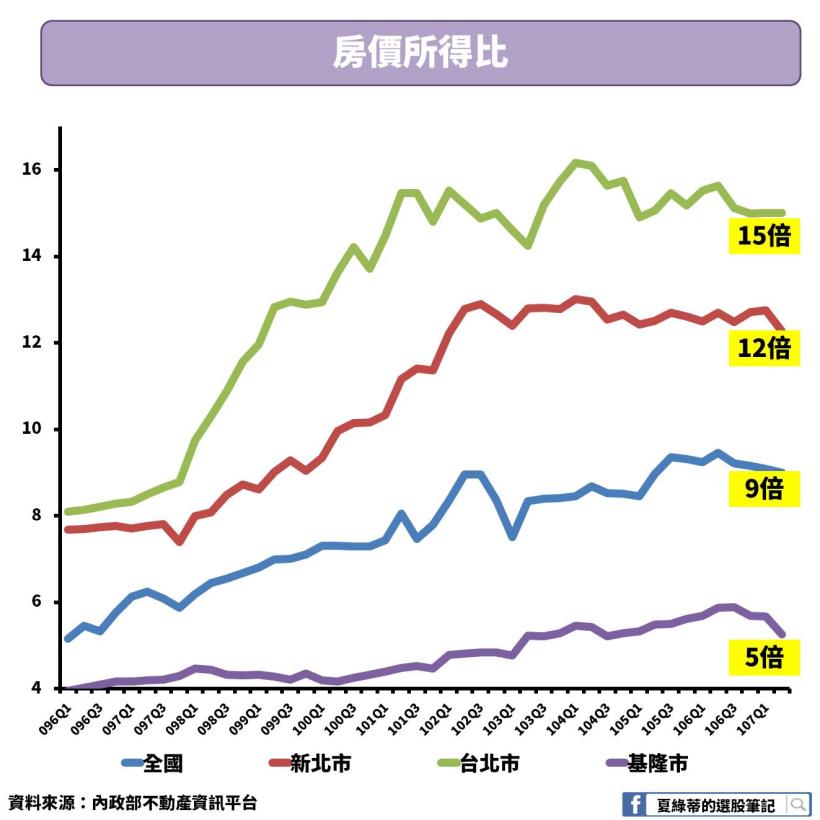

第一種是大家最常見的,直接買下房子,實體的擁有和經營,例如:自住或出租的房屋,大家都知道房價很高,到底有多高呢,我們用房價所得比來評估。房價所得比是指住房價格與城市居民家庭年收入之比,講白話一點就是平常新聞聽到的:不吃不喝幾年才能買房。

以內政部最新的資料 107 年 Q2 為例,全國房價所得比為 9 倍,而台北竟高達 15 倍,新北市也不惶多讓 12 倍,基隆房地產僅有 5 倍,難怪為近年許多首購族轉往的地區。

基隆相對便宜,不過也因為地理、氣候不佳,發展機會沒有雙北那麼多,因此若是想靠投資房地產賺一手,恐怕機率比較小。

然而買進房產,不論是自住或是投資,一定是希望可以上漲,房價便宜的地區如基隆,城市前景沒那麼優良,也很難期待房價會有很大漲幅。如果想要買在精華地段,但本金又很小該怎麼辦?這時候可以利用第二種方法房地產信託(REIT)。

(二) 房地產信託(REIT):集資買不動產

第二種方法是持有房地產信託(REIT),例如:購買房地產公司的股票、房地產證券憑證,或房地產信託的指數基金等。

● 小錢也能投資房地產

「REIT」(Real Estate Investment Trust)「不動產投資信託」,又稱為房地產投資信託,類似共同基金,投資標的為不動產及其相關產品,主要藉由一般投資人的資金募集,將不動產證券化,使得一般人也可以用小額參與房地產,藉以獲得不動產租金及增值利益,種類繁多,包括購物中心、辦公大樓、停車場、醫院等,而且投資人也不需要實質持有不動產標的,省去管理上的困擾。

● 流通性佳

REIT 就像股票一樣,可以在市場上被交易,且流通性比實體不動產優。

● 收益穩定

REIT 主要收入來自租金,收益較穩定,在美國法令規定 REIT 必須將當年度 90% 的收益以股利形式分配給股東。

● 抗通膨

REIT 還有一個特點是抗通膨。油價、原物料上漲的在高通膨時期,民眾預期未來的物價將以較大的幅度上揚,因此資金通常會流向能夠保值的商品,此時不動產會成為熱門的投資標的之一,租金方面也因為房價上漲,買不起房或是企業更不想買大樓,此時讓租金亦可隨著物價水準向上調整,可謂是房價價差及租金雙賺。

小資金的全球化的房地產配置

投資 VNQ 當美國房產大亨,美股代號 VNQ 是一檔由 Vanguard 所發行的不動產信託 ETF(REITs ETF),於 2004 年 09 月 23 日成立至今,費用低廉每年僅 0.12%,資產規模 337.3 億美元,共持有 190 檔證券。

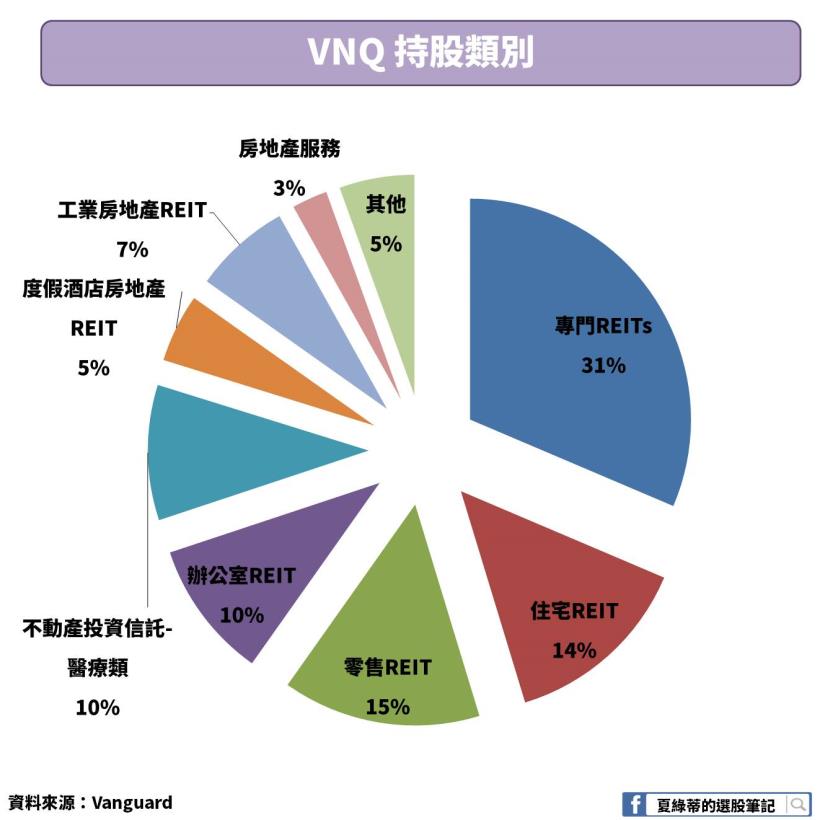

VNQ 的產業類別都是房地產,種類又分為很多種,包括住宅、購物商場、度假酒店、辦公大等等,又以商業類別佔 4 成左右最多,果然還是聚集人潮的商業地區較賺錢,這讓我想到台北市的微風南山廣場,傳出一坪租金竟高達 4600 元的天價,擠下 101大樓的每坪 4400 元,改寫行情紀錄。

而各個不同的產業遭到寒冬,也會連帶影響 VNQ,例如:電子商務崛起,零售業者面臨關門潮,同時也會拖累 REITs 股價相對走弱。

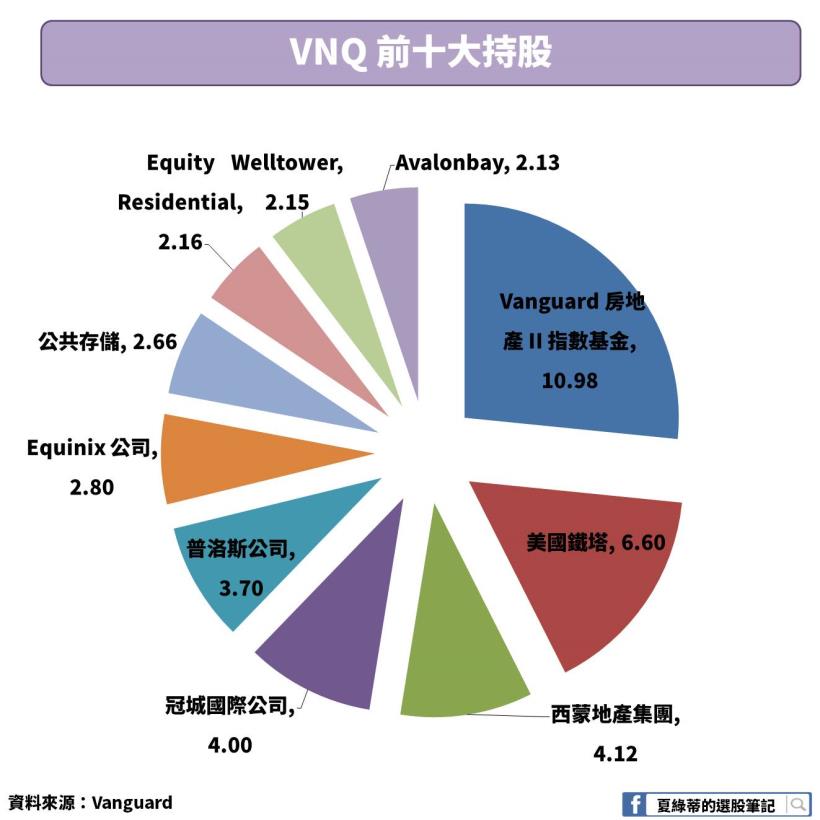

前 10 大持股就佔了總資產的 41.3%,最大持股是投資 Vanguard 自家的房地產指數基金,其實 Vanguard 房地產 II 指數基金的持股跟 VNQ 差不多,且費用更低只有 0.08%,只是差別是最低投資額要 1 億美元...

● 基地台租賃業務

第二大持股是美國鐵塔 6.6%,佔比 4% 的冠城公司同是屬於經營基地台租賃業務。

美國鐵塔運營中的基地台數量從 2004 年的不到 20,000 座,到2018 年現在全球運營 171,000 座基地台,其中美國本土為 40,800 座,同時也因為,在針對鐵塔的租賃合約中,要考慮到通貨膨脹的問題,所以通常都會規定每年上調租金約 3%,這對營收的挹注也相當可觀。

而另一方面的優勢是其租來的土地租約平均期長達 28 年,所以對短期營收造成的風險很低,營收也相當驚人,連續 14 年成長,年化複合成長率達 18.3%。

冠城公司基地台約 4 萬座,專攻美國市場,營收連續 14 年成長,年化複合成長率達 16.9%。

● 零售業房地產

美國最大的上市零售 REITs - 西蒙房地產集團公司也佔比 4.12%,旗下包括區域性購物中心、高級工廠直銷中心、大型城市購物中心等,西蒙地產的營業收入以基礎租金 + 綜合維護費為主,收入佔總收入佔比約 90% ,除了租金之外,還能向主要零售地產租戶的超額銷售按比例收取。

看到 VNQ 的持股都是房地產的龍頭企業,想必投資人可安心領股利了,或許有些人會擔心說 VNQ 只投資美國地區,但其實很多企業都是國際性大廠,例如上述提到的美國鐵塔、西蒙,在海外也有很多據點,算是間接投資全球房地產了。

近 10 年平均殖利率為 4.3%

VNQ 為每季配息,誠如上述所提到的,REIT 必須將 90% 的盈餘分配給股東,所以基本上股利等於收租的租金, 2008 年殖利率高達 6.87%,因為即便景氣變差,房租還是可以穩穩收進口袋。

VNQ 殖利率 4.3%也高於買房收租報酬率 2.06%,若以穩定的現金流來看,房子必須要出租才有收入,根據 Global property guide 數據顯示,台灣的租金收益率為 2.06%,也就是你拿了一筆錢真的買一棟子,然後出租給他人的報酬率僅有 2% 左右。

如果先把錢投資 VNQ,每年領 4.3% 殖利率,那麼是買房投資收租率的 2 倍,一樣都是當包租公,收益卻大不同。

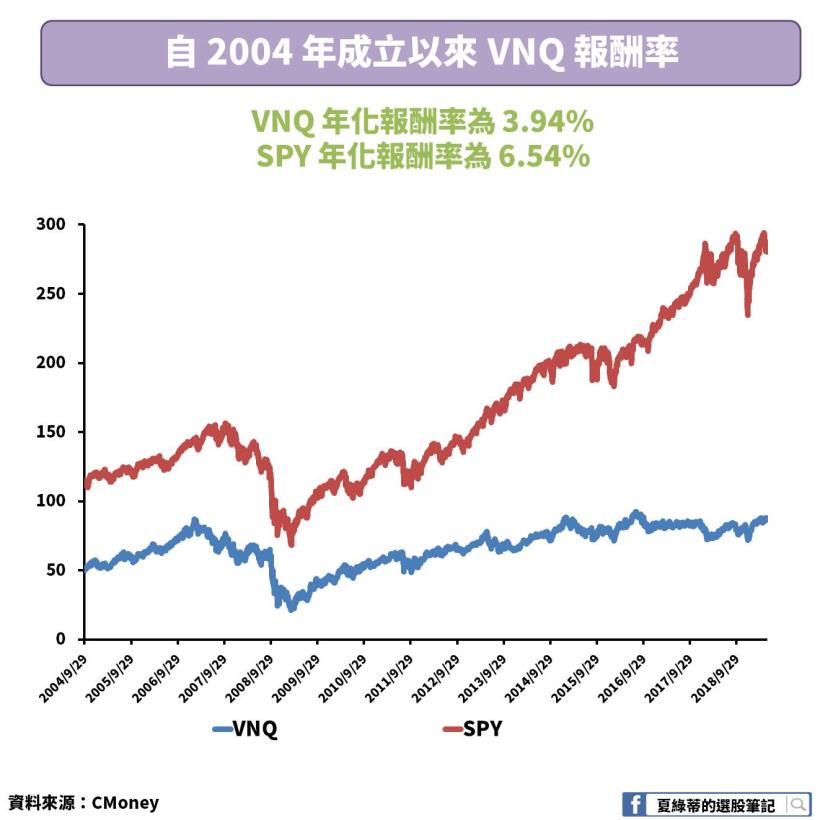

成立以來年化報酬率為 3.94%

VNQ 報酬率落後 SPY,主要是因為 RIET 是以收租為主,不會一直將房子頻繁買進,房價也不會炒高,這部分跟台灣很不一樣,在國內常常聽到投資客買房轉手賺 100 萬,似乎很輕鬆,但這是需要高槓桿或高資金才有辦法操作的,VNQ 現在一股只要 88 元美金,約台幣 2640 元(2019/5),適合小資金又想當房東的人投資,讓你 3000 元也能享受成為包租公的快樂。

「我到底要不要買房?」

最後回歸到人生總會面對的問題:到底要不要買房?我自己的看法是,擁有自己的房子比較有歸屬感,會很認真想要布置好,這部分是租屋很難滿足的,但又考量台灣房價太貴,小資族一但在年輕的時候買房,往往都要陷入 20 ~ 30 年的房奴生活。

因此比較折衷的作法是,可以先投資 VNQ,每年賺美國房地產租金 4%,拿來繳台灣 2% 的房租,中間價差的 2% 逐漸讓整體資產增值,等到時間久了資金變大或房價明顯下降,屆時再出手買進自己的房屋。

快速結論:

1.REIT是一種讓一般人也可以用小額參與房地產的商品

2.VNQ 是一檔不動產信託 ETF

3.VNQ 投資種類包括住宅、購物商場、度假酒店、辦公大等等

4.VNQ 近 10 年平均殖利率為 4.3%,大於實際買房出租報酬率 2.06%

5.VNQ 每季穩定配息,適合退休族

延伸閱讀:

(一) SPY介紹

(二)【真實計算】什麼時候買房?:看懂後,讓你多存 600 萬!(附excel檔案)