巴菲特與華爾街經理人的「10 年賭局」!靠「這 1 檔」股票,輕鬆獲勝!

巴菲特與華爾街經理人的「10 年賭局」

巴菲特在 2007 年的股東會上,公開表示他願意以 100 萬美金做賭注,任何參與這場賭注的人,可以最多挑市場上的 10 檔避險基金,成立一個基金組合,做為投資標的,而巴菲特選擇的是標普 500。

比賽規則是:只要參賽者選擇的基金組合(扣除管理費),能累積比標普 500 更高的投資報酬率,就算巴菲特輸。

後來有一間避險資金公司 Protégé Partners 接受巴菲特的挑戰,Protégé Partners 選擇了 5 檔基金設為一個組合,作為投資標的,比賽時間從 2008 年的 1 月 1日開始,到 2017 年的 12 月 31 日結束。

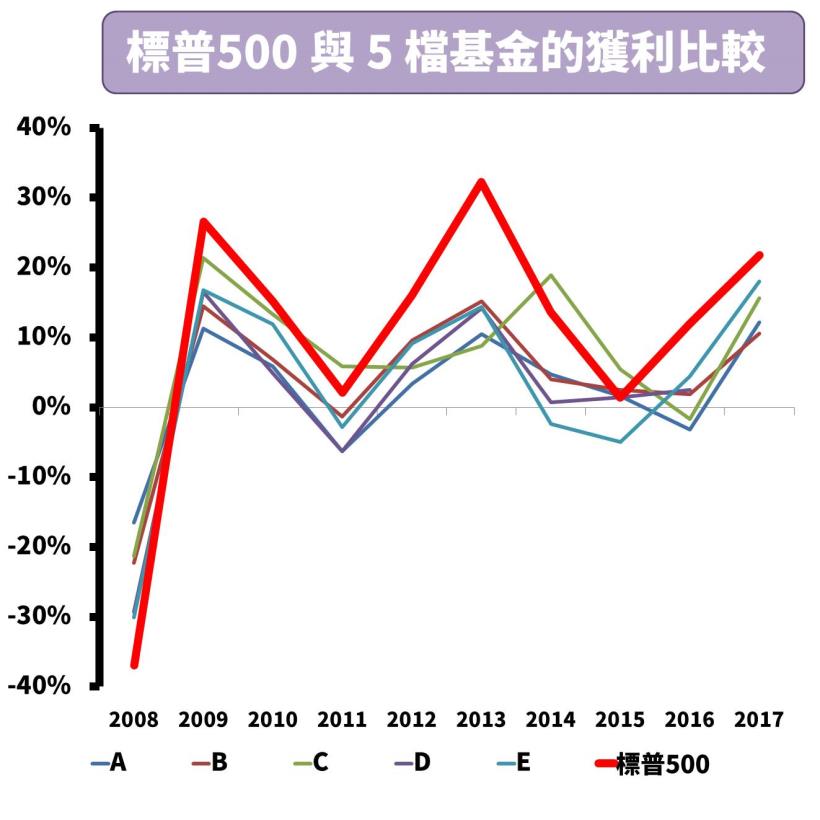

10 年過去了,巴菲特輕鬆獲勝,下圖紅線代表標普 500 ,在比賽一開始遇到 2008 年金融海嘯,標普500 一開始就落後 5 檔基金,但從 2009 年開始急起直追,立刻奪走了第一名寶座,爾後在 2011 年及 2015 年即使報酬率下滑,也只落後基金C,甚至在 2013 年報酬率高達 32.3%,標普500 在整場比賽幾乎都處於領先的狀態。

(資料來源:巴菲特致股東信,圖片來源:自製)

10 年下來,標普500 年化報酬率 8.5%,Protégé Partners 的投資的基金最高獲利僅 6.5%,其餘 4 檔更是慘不忍睹, 基金經理人慘敗標普 500 ..最後的結果是巴菲特贏了這場賭注!

(資料來源:巴菲特致股東信)

S&P500 指數是什麼?

中文名稱是標準普爾500 指數,是美國股市指數,由在 紐約證交所 與 那斯達克 上市的 500 間公司股票所組成。

美國最早出現的是道瓊指數,S&P500 隨後出現,兩者比較重要的差別是:

(1) 參考股票的檔數不同

道瓊指數只有參考 30 檔股票,缺乏代表整體市場的意義,而 S&P500 追蹤了 500 家企業,更能反映廣泛的市場變化。

(2)加權方式不同

道瓊指數是採用 股價加權,S&P500 是採取 市值加權,更能反映公司股票在股市上實際的重要性。

S&P500 的成分股

標準普爾指數委員會(S&P Index Committee)會定期更換成分股,選股標準主要是考慮規模、獲利能力與流通性等:

1.必須為美國公司

2.每月成交量/流通在外股數 > 0.3

3.全年 4 季淨收益為正數

4.公司市值 61 億美元以上

5. 主要為美國重要產業的領導公司

常聽見的大型公司如:微軟、蘋果、亞馬遜以及巴菲特的波克夏公司都在其中。

美股ETF 代號 SPY 就是追蹤 S&P500,ETF 是 ETF,指數是指數,這兩者不同,此外也可發現權重最高的 Mircrosoft 也才佔比 3.9%,前十大公司的權重大約 2 成左右,而台積電(2330)一檔就佔 0050 的 30% 左右,所以 0050 的股價波動跟台積電有很大的關連,但是 SPY 每檔成分股權重都不大,就沒有這個問題。

(圖片來源:slickchart.com)

S&P 500並非剛好 500 個,目前最新的包含 505 家公司,應該是計算同一公司不同類型的證券,例如:上圖中的 (6)和 (7)都是Alphabet (就是google的母公司),但有不同類型的證券,所以會導致超過 500 檔股票。

SPY 費用: 0.0945%

上一篇文章講的是投資全世界股票的ETF:VT,VT 的費用是 0.09%,比 SPY 便宜 5%,不過比起 台股ETF 費用動輒 0.4% 或是 1%以上,還是較有優勢。

SPY 成分股行業類別

以科技業佔比 20.11% 最多,其次是醫療保健 15.53%,金融業排第三,約 13.39%,前十大產業大約佔了 97.27%。

(圖片來源:SPY FACE SHEET)

SPY 股價:約 290 元左右

在撰寫當下 2019/ 4月,SPY的股價一股約為 290 元,換算成台幣大約 8700 元一股。

在 2018 年 10 月股災,SPY跌至 240 元左右,若在當時買進持有到現在,股價上漲幅度約 20% 相當驚人,這也就是投資指數型基金的好處,跌的時候不用擔心,反而可以加碼,指數型基金就像是皮球,下跌後總會反彈。

(圖片來源: PortfolioVisualizer) (註 : 上述股票僅供研究,非推介買賣之意,投資人須自負交易風險)

SPY 報酬率

SPY 從 1993 年開始成立,未滿一年,為了方便計算,我們從 1994 年開始計算報酬率。在 1994 年初投入 1 萬,至今已獲得 9 萬 6 千元,年化報酬率約 9.41%。

(圖片來源: PortfolioVisualizer) (註 : 上述股票僅供研究,非推介買賣之意,投資人須自負交易風險)

若是單一年度的報酬率來看,成立以來目前共 25 年度,僅 4 個年度是虧損,分別是 2000 年初當時因為科技泡沫所影響,還有 2008 年的海嘯,這兩個期間都算是大幅度的下跌 20% ~ 30% 不等,然後也發現一個有趣的現象:大跌之後隔一年總是大漲。

去年 2018 年 10 月全球股災,其實 SPY 不過也才跌了 4.5% 左右,比起個股,指數型基金是可以放心持有 ,因為股價是會反彈的。

(圖片來源: PortfolioVisualizer) (註 : 上述股票僅供研究,非推介買賣之意,投資人須自負交易風險)

SPY 與 VT 比較

SPY 是只有涵蓋美國市場,VT 成分股則是遍布全世界,若這 2 檔比較,到底誰會勝出呢?VT 從 2008 年成立時間較短,故以 2009 年度開始計算 2 檔的報酬率。

近 10 年來 SPY 的年化報酬率是 14.08%,而 VT 則是 10.49%,SPY 勝出。

(圖片來源: PortfolioVisualizer) (註 : 上述股票僅供研究,非推介買賣之意,投資人須自負交易風險)

股市 基本上就是反映美國的經濟成長,所以美國在這幾年的成長比世界平均還高,通常可能會認為標的越分散,波動越小,但在 2018 股災大跌,SPY 下跌幅度約 4.5% 比 VT 下跌約 9.76% 還要小,再把時間拉長到近 10 年來看:

SPY 的標準差為 13.62%,

VT 的標準差為 15.37%,

SPY 的波動程度比較小,由上述的研究可以知道,近 10 年 SPY 報酬率高且波動較小。

SPY都是美國公司,有過度集中的風險?投資者都知道要分散風險,而 SPY 100%的成分股都是美國公司,所以常常有「SPY沒有分散風險」的說法出現。

但是其實 SPY 的成分股已經分散不同行業,若是以區域來說,雖然說都是美國公司,但像 Microsoft、Google 等都是大型的全球國際企業 ,也就是說,SPY 間接來說也有分布全球的特性。加上美國一直都是世界經濟強國,以目前的景氣來看,美國大幅衰退而其他地區欣欣向榮,這樣的情況應該機率不大。

回到文章的開頭,巴菲特為什麼選擇 SPY 與華爾街經理人比賽,而非選擇 VT?除了被動投資有費用低、追隨市場報酬的好處之外,還有一點就是看好美國未來的經濟成長。

台股市場也有追蹤S&P 500 Index 的股票:00646

有些人可能會覺得買 SPY 需要開美股帳戶或是複委託比較麻煩,其實在台股中也有追蹤 S&P500 指數 的 ETF。00646 的中文名稱是 元大標普500基金,是元大投信在 2015 年 12 月 2 日成立的指數型股票基金(ETF),追蹤指數為S&P 500 。

還記得 SPY 的費用是多少嗎? 是 0.0945%,那麼 00646 呢?其實大概知道台股的 ETF 費用都會比美股貴,根據投信投顧公會顯示,00646 的費用竟然高達 0.68%,比其 SPY 高出 6.1 倍,真的很讓人咋舌,所以買進 00646,一開始就會讓你輸了手續費,長期報酬率一定會比較差。

(圖片來源:投顧投信公會)

更可怕的是,00646 報酬率每年都落後 SPY,00646 是台幣計價,換算成美金計算每年報酬率,從圖中可以發現,00646 每年報酬率都輸了 SPY,長期下來報酬率影響甚多。

快速結論:

1. SPY戰勝華爾街經理人的報酬

2. 2009~2018 近 10 年SPY 報酬率勝過VT(投資全球股市)

3.00646 是台股中追蹤 S&P500 指數的ETF,但報酬率比 SPY 還差