面對風險遽增的股市 投資人必須掌握更多避險工具!

一般投資人很難預估未來景氣好壞,所以時常處於追高殺低的痛苦循環中。藉著預測景氣衰退的工具,可以有效協助投資人判斷進出場的時機。

「景氣快要衰退,股市可能會崩盤!」

「經濟繼續成長,股市反應基本面持續上揚!」

我們都知道股市是經濟的櫥窗,所以景氣好,股市容易走多,景氣壞,股市當然走空。問題是:我們怎麼知道景氣何時好,何時不好?

別說是升斗小民了,連專家也很難抓得準景氣好壞,但這件事牽涉到財富的增減,實在太重要。因為金融海嘯後,在各國政府各項措施的刺激下,經濟已經逐漸復甦,股市進入長期牛市。以美國為例,這波景氣回升持續到2018年6月已經有108個月,是史上第2長的景氣擴張期,標普500指數由底部翻揚,漲幅達330%,投資人無不笑逐顏開。

不過,也有許多專家發出可能大回檔或崩盤的警告,畢竟漲多風險就大,因此,一出現劇烈震盪,投資人就急著拋售、撤離市場,只是離場後,並沒有更佳的投資標的,景氣也並未真正反轉,所以當股市逐漸平穩反彈後,資金又陸續回籠,沒多久,又開始擺盪,再殺出……

擺脫追高殺低 先找出預測景氣工具

要擺脫追高殺低的命運,最好的方法是找到能真正「預測景氣衰退」的工具,而且要公開具備公信力、有可追蹤績效、準確度高,發現危機時,即使有好消息也要減碼;反之,如果沒有警訊,就算有壞消息也能處之泰然。

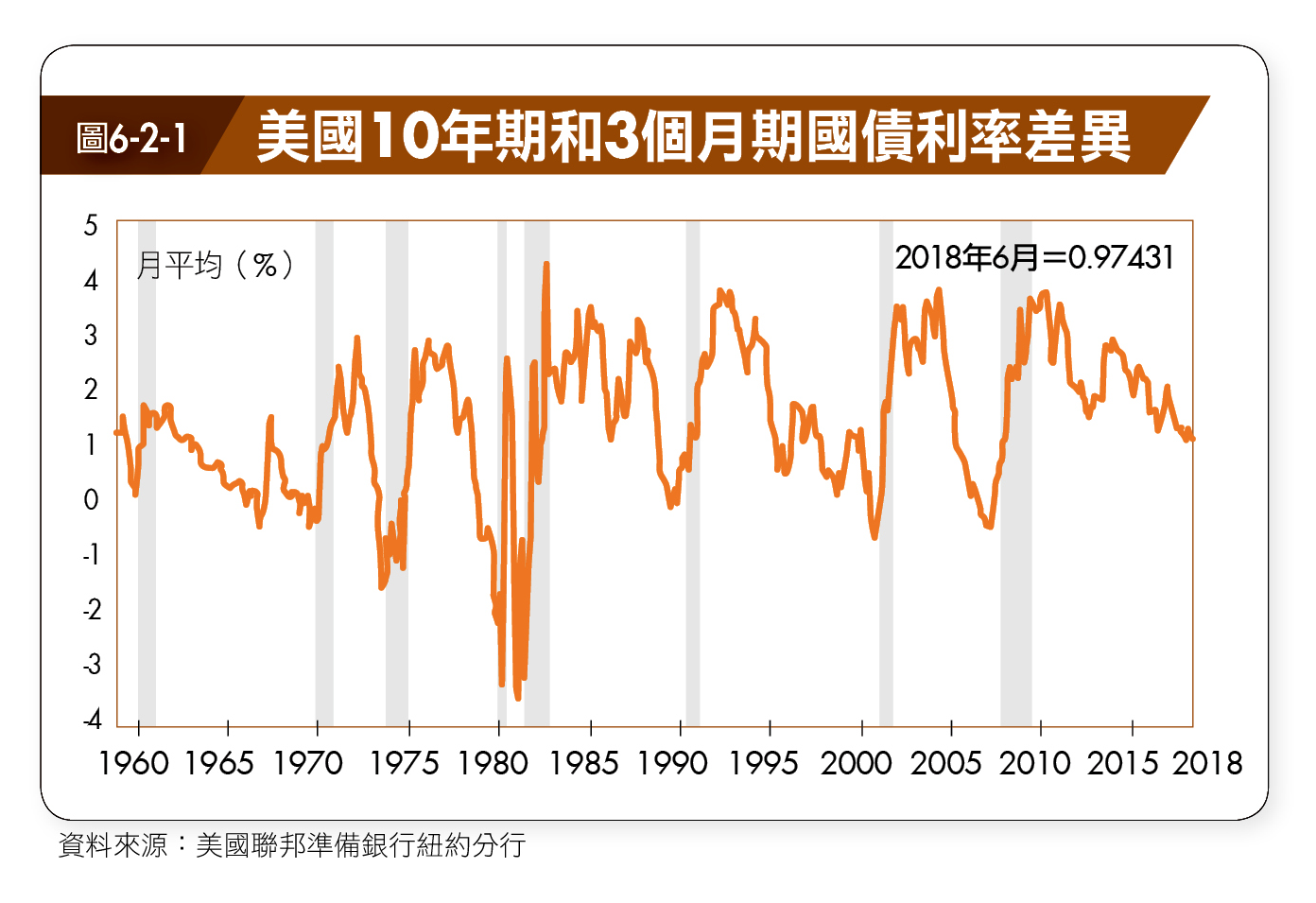

首先是債券殖利率倒掛。美國聯邦準備銀行(Federal Reserve Bank)紐約分行每月公布10年期和3個月期國債利率之間的差異(見圖6-2-1),這個數據可以看出美國未來12個月經濟衰退的可能性。在經濟衰退(圖中灰色處)之前,10年持續到期率與3個月二級市場利率之間的月平均差價已經變為負值。根據統計,這個收益率曲線預測了自1950年以來每次美國經濟衰退,只有1967年發出1次假訊號,而且這個方法也可以用在其他國家,特別是德國、加拿大和英國。

有些分析師使用10年期和2年期國債利率之間的差異,有的則重視5年期和2年期國債利率的差異,這裡採用紐約分行的作法,也就是觀察10年期和3個月期國債利率之間的差異。

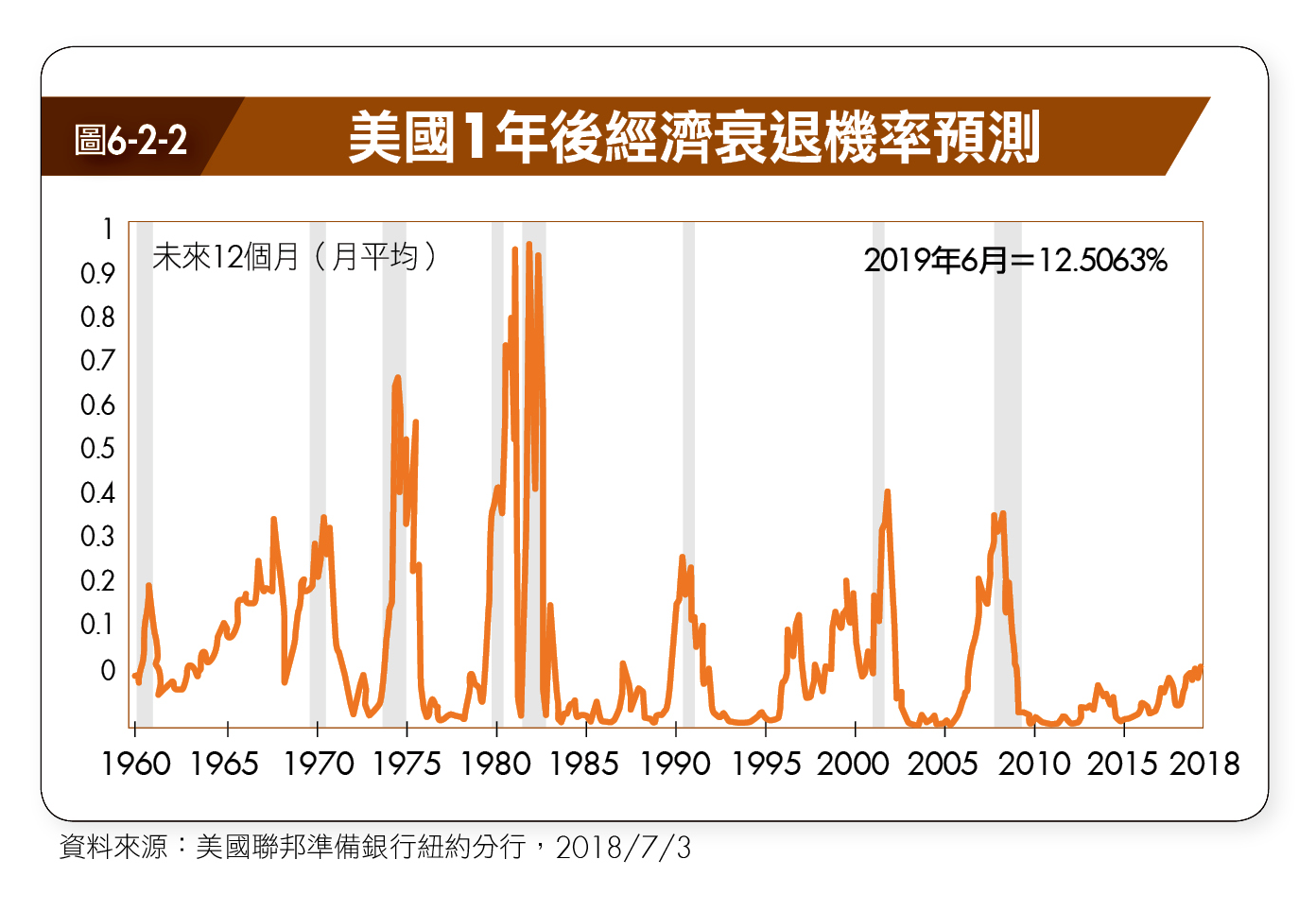

紐約分行在2018年6月公布預估在1年後,美國經濟落入衰退的機率(見圖6-2-2),當2019年6月時,美國經濟衰退的機率是12.5063%,這個數字不算低,但也不是到非常可怕的地步。以1990、2000、2008年這近30年來的3次衰退來說,機率都曾經出現至20%以上。

全文未完,看更多請見《搞定海外投資的8堂課》

加入Money錢官方Line@ 掌握投資、理財、保險最新資訊