拒當「小白」,靠4招提升銀行信用評等!

SOHO族用4招養出完美信用

在銀行沒有信用評等的「信用小白」,應該怎麼累積自己的信用評等,以備未來不時之需?假設有緊急需求,這些人又能透過哪些合法管道申辦貸款?

根據主計總處107年度人力運用調查資料的統計,全台非典型工作者(泛指全時正式工作者以外的勞動人口)高達81.4萬人,較97年增加16.4萬人,創下歷史新高,其中又以微型創業者、自由工作者占比較多,這些人也被泛稱為「SOHO族」。

不過想過接案生活,並沒有想像中簡單,除了要有足夠的資金能夠週轉,還必須有良好的溝通能力與穩定的案源,否則接案量不穩,收入有一搭沒一搭,最後可能落入借錢度日的窘境。

假設臨時需要資金,想向銀行借貸時,SOHO族一定會被拒絕嗎?凱基銀行個人金融總處資深副總敖蓓寧表示:「銀行決定是否核貸,主要評估申請人的還款能力和過去的信用狀況。」意味著SOHO族要向銀行貸款,第一步就得先從累積信用開始。

提升信用評等有訣竅

信用卡也能幫大忙

如何不讓自己成為銀行眼中的「信用小白」?以下是4招提升信用評等的妙方:

①長期保持帳戶資金穩定

想要建立良好信用,最容易的方式就是將資金集中在1~2個銀行帳戶內使用。只要資金穩定放置1年以上,銀行和聯徵中心就會給予較好的信用評等。

②集中使用特定信用卡

只要使用信用卡消費,聯徵中心就會有刷卡紀錄,若長期穩定使用特定信用卡,銀行也可以從中了解客戶的消費行為與繳費情況,藉此判斷客戶的還款能力。除此之外,也要避免頻繁申請多張信用卡的不穩定行為,假設目前擁有多張信用卡,建議剪掉額度較低的卡別。至於沒有信用卡或無法申辦信用卡的人,可以經由信用良好的家人或配偶申辦一張附卡,來增加自己的信用評分。

③按時繳卡費、全額繳清

收到信用卡帳單時,盡量每次都選擇「全額繳清」,避免只繳納最低額度,因為對銀行來說,選擇「全額繳清」代表還款能力較好,不會拖著不還錢,也能由此推斷客戶是在意自己信用評分的人。除了按時繳清卡費外,不超額刷卡,盡量少用預借現金、無息分期等功能,也能將自己的信用評分拉高。

④優先償還無擔保信貸

假設借款人本身同時擁有車貸、房貸(有擔保貸款)及信用貸款(無擔保貸款),請優先選擇償還無擔保信用貸款。

手機門號也能辦貸款

SOHO族申貸更便利

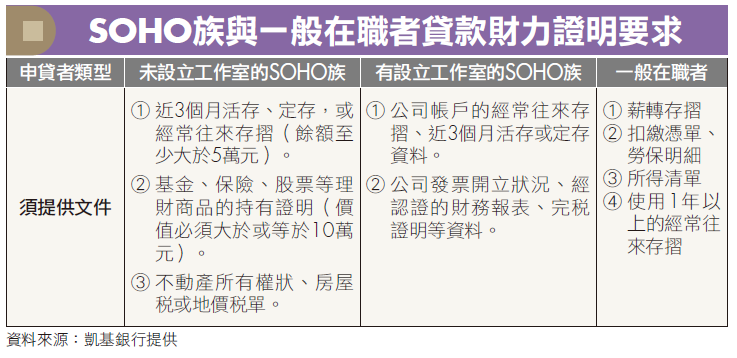

除了努力累積個人信用之外,如果可以提供存摺、有價證券持有證明、工作室完稅證明等資料,也能向銀行證明自己的還款能力,申貸成功率就能大大提升。

不過在Fintech時代,除了傳統的貸款管道外,金管會為了深化「普惠金融」政策,核准中華電信在2018年底與凱基銀行合作,推出「手機門號辦貸款」服務。只要申請人是中華電信的用戶,銀行就能利用中華電信提供的「電信行動身分證」當作審核貸款的基準,申請人透過手機就能在線上申請貸款,1天內能跑完流程,3~5天就能撥款,比起傳統管道更為快速方便。

敖蓓寧指出,「手機門號辦貸款」服務是採用中華電信用戶的繳款歷史紀錄作為申請人還款能力的依據,只要申請人擁有門號滿6個月,且繳款正常,就能使用這項服務,最高核貸金額為50萬元,適合薪資不穩定的SOHO族利用。

.PNG)