存股族注意! 高殖利率不是選股的首要條件

國內銀行存款利率長期偏低,一般上班族很難靠薪水、銀行存款利息準備退休金,不少人改以「存股」替代,於是股息殖利率的高低成了重要考量,然而真相可能會讓你大吃一驚。

股息殖利率高真的比較好嗎?

近幾年「存股」在國內成為顯學,許多人存股目的是為將來退休做準備,希望在存夠股票之後,可以靠每年的股息收入過生活。

每到歲末,比較積極的存股族就會開始評估個股明年可能的配息,預估股息殖利率的高低,有不少人偏好股息殖利率較高的個股,甚至認為越高越好,這其實是一種迷思。

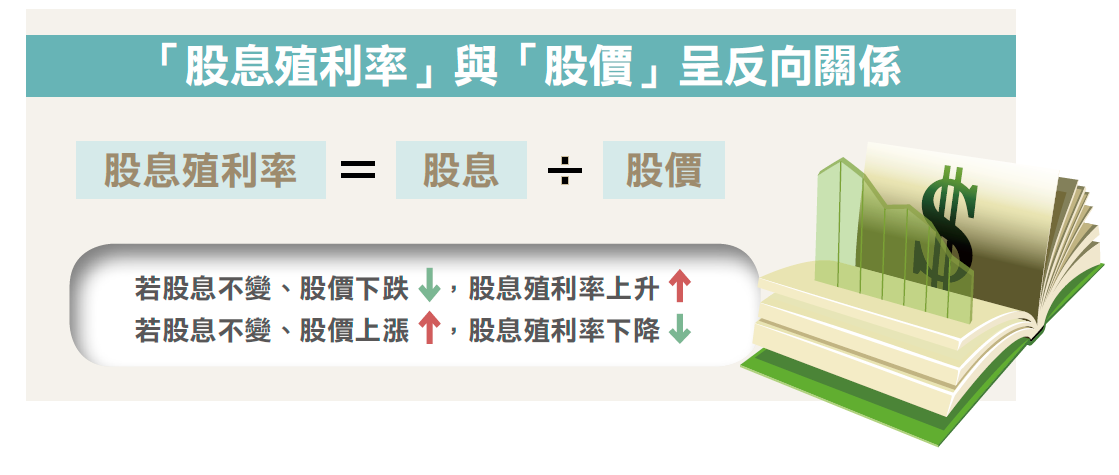

所謂「股息殖利率」,一般都以配發的股息除以股價計算得來,其概念源自債券殖利率,但兩者其實有很大差別,存股族若因為公司近1、2年的股息殖利率高而買進股票,中長期要承擔的風險非常大。

股息殖利率不能看短期

要看長期平均值

債券屬於固定收益,除非債券發行機構(政府、企業)違約,否則投資人在債券存續期間,每年都可以領到固定的回報(利息),類似在銀行放定存收息的概念,而且債券存續期屆滿之後,所投入的本金可以全部拿回來。

至於股息,主要看公司上一個年度盈餘,以及公司如何分配這些盈餘,因此若公司年度盈餘減少,隔年配息也會縮水,不像債息是固定的。此外,股價的波動風險相對較大,股票買進之後若下跌,本金就會出現帳面損失,不像債券持有到期可以拿回本金(除非發生違約)。

景氣會不斷循環,上市櫃公司股價會起起落落,每年配息也不固定,因此在挑選存股標的時,絕對不能只因為今年或明年的股息殖利率很高,就被吸引,至少要了解它近5年、甚至近10的平均股息殖利率,這樣的平均值才比較具有參考價值。

因此,存股最好避開掛牌不久的上市櫃公司,盡量挑選歷史較悠久(歷經完整的景氣循環,通過了不景氣、金融海嘯的考驗)的產業(或次產業)龍頭股,中長期而言,這類公司的獲利相對穩健,相對有能力穩定配發股息。

高股息殖利率

可能隱含危機

以台股上市櫃公司而言,近幾年平均股息殖利率大致維持在4%上下,若某些公司的股息殖利率明顯高出此一平均水準,通常要更謹慎看待,因為這可能暗示公司營運前景展望不佳,使得公司股價偏低(股息殖利率跟股價呈反向關係),即市場給予較低的本益比。

另外,有些公司營運已走下坡,股價也低迷,但公司派為炒作股價,或基於其他特殊考量,宣布高配息,其配息資金來源可能是過去累積的未分配盈餘、資本公積(歷年現金增資所累積),或一次性業外收益(例如處分廠房、土地、轉投資事業),甚至是向銀行借錢,存股族一定要避開這類公司,以免得不償失。

另一方面,如果某些公司的股息殖利率低於大盤平均水準,但公司近3年EPS穩健成長,配發的股息也穩定,甚至小幅增加,這可能暗示公司具備中長期成長潛力,可能是很好的存股標的,值得進一步研究。

理想的存股標的不在於殖利率高低,而應滿足以下條件:

①投資人每年都能賺到股息;

②除息後都能填息;

③中長期股價或市值不斷創新高(賺資本利得),國內上市的台積電(2330)就是一個典範。

台積電是晶圓代工龍頭,技術遙遙領先,建立了很高的競爭門檻,近5年平均股息殖利率不到4%,在台股上市櫃公司中並不算高,但近5年(2014~2018年)配發的股息依序為3、4.5、6、7、8元,所增加的股息來自獲利成長,給長期投資的股東帶來高報酬率。

投資人存股的最高境界,就是去發掘像台積電這樣的公司。不過,台積電的營運模式較獨特,競爭對手不多,進入門檻高,國內多數科技(電子)股不具備這樣的條件。

傳產金融股

配息相對穩定

相較於科技產品,傳產、原物料、金融服務的生命週期較長,因此傳產、金融股的中長期獲利、配息相對穩健,相對適合做為存股標的。

如果是短線參與「除權息行情」,高股息殖利率個股可能有短暫的吸引力,但如果是為了退休而存股,首先要評估公司的長期獲利狀況是否穩定,以及是否具備成長動能、股價本益比是否合理或便宜,股息殖利率的高低反而不是關鍵。